Negli ultimi trent’anni abbiamo assistito, in materia fiscale, ad una tendenza univoca molto chiara: lo spostamento del carico fiscale dai più ricchi ai più poveri

e dai redditi di capitale ai redditi da lavoro. Questa tendenza è stata

accompagnata da una sempre più sofisticata capacità di evasione ed

elusione fiscale da parte dei redditi da capitale, in particolare i

grandi capitali che possono essere esportati, legalmente o illegalmente,

all’estero. In estrema sintesi: i lavoratori e i soggetti meno abbienti

pagano sempre più imposte, i capitali e i soggetti più ricchi ne pagano

sempre meno. Un dibattito politico ed economico fortemente impoverito,

tuttavia, colpevolmente ignora questi aspetti: ad essere oppressi dal

carico fiscale sarebbero esclusivamente solerti imprenditori,

scoraggiati dal “fare impresa” e generare ricchezza per tutti da uno

Stato oppressore e sanguisuga.

Proviamo a fare chiarezza ed un po’ di

pulizia. Tra i temi più evocati nel dibattito politico e giornalistico

di questi giorni un posto d’onore spetta senza dubbio all’IVA, l’imposta

sul valore aggiunto. Se ne paventa un aumento a decorrere dal 2019 e i

partiti politici si affannano a capire come poter scongiurare questo

evento, previsto dalla clausola di salvaguardia

presente nella legge di bilancio dall’ormai lontano luglio 2011.

Secondo tale clausola, l’aumento dell’IVA scatta automaticamente nel

momento in cui non si sono raggiunti gli obiettivi di contenimento del

deficit previsti dalla Commissione europea. Ma procediamo per gradi.

Il carico fiscale, in generale, è quella

quota del reddito nazionale di cui lo Stato si appropria attraverso

tributi di vario genere. La percezione comune e la trattazione mediatica

dell’argomento inducono a pensare che le imposte siano tutte uguali. La

confusione è aumentata dal fatto che spesso si paventa l’aumento delle

imposte, senza ulteriori qualificazioni, o se ne rivendica la loro

riduzione in generale. Questo, però, offre un’immagine distorta. Se si

adotta questa chiave di lettura, sembrano emergere solamente due

posizioni possibili in tema fiscale: chi è a favore di più imposte per

tutti e chi invece ne vuole di meno, per tutti. Così facendo, però, si

perde completamente di vista l’impatto che la tassazione può avere sulla

distribuzione del reddito: le imposte sono profondamente diverse,

perché ciascuna di esse colpisce in maniera proporzionalmente diversa,

più o meno accentuata, un segmento diverso della popolazione.

Per quanto riguarda l’IVA, quest’ultima

gioca un ruolo dominante nella determinazione del carico tributario

indiretto. Prima di spiegarne il significato specifico è opportuno

richiamare brevemente la differenza tra un’imposta diretta e indiretta.

Un’imposta diretta colpisce direttamente

la capacità contributiva del soggetto in questione. Ovvero l’individuo

paga l’imposta sulla base delle sue entrate effettive e quindi della sua

capacità personale di contribuire alle entrate dello Stato e al

finanziamento della spesa pubblica. Per questo motivo l’imposta diretta

colpisce il reddito, o al limite il patrimonio, in quanto si tratta di

immediati indicatori del benessere dell’individuo e della sua

possibilità di contribuire ai bisogni della collettività.

Un’imposta indiretta, invece, colpisce

una manifestazione mediata di capacità contributiva degli individui.

L’esempio più tipico sono i consumi. Vediamo meglio cosa implica

un’imposta sui consumi con un banale esempio. Il signor X consuma un

caffè il cui prezzo, al netto delle imposte, è pari a 1 euro. Il bene di

consumo caffè, tuttavia, è gravato di un’imposta del 20%, cosicché il

prezzo finale diviene 1,20 euro. Il consumatore nel momento

dell’acquisto del caffè sta pagando una percentuale del suo prezzo, 20

centesimi, allo Stato. Viene quindi colpito dall’imposta non sulla base

del suo livello di benessere economico, reddito o ricchezza, ma solo in

quanto sta consumando un bene. Su quello stesso caffè, chiunque, anche

un soggetto che ha un reddito di 100 volte superiore a quello del primo

soggetto, pagherà sempre e comunque 20 centesimi di imposta. Un’imposta

indiretta, insomma, non tiene conto in alcun modo della situazione

economica del contribuente e colpisce a pioggia tutti, ricchi e poveri,

alla stessa maniera. Come dicevamo, le imposte non sono tutte uguali.

L’IVA è meno uguale delle altre.

In tempi di austerità, la ricetta imposta

dalla Commissione europea a tutti i paesi membri è sempre la solita:

riduzione del debito e del deficit da praticare tramite il conseguimento

di avanzi primari di bilancio. Le entrate dello Stato devono eccedere

le uscite per poter così drenare risorse per ridurre il debito e allo

stesso tempo non creare nuovi deficit annuali. In concreto questo

significa taglio della spesa e aumento delle imposte, con conseguenze

restrittive sulla domanda e recessive sul prodotto nazionale.

L’austerità, tuttavia, non ha solamente

finalità recessive. Ha anche una chiara direzione redistributiva

immediata, che si manifesta a seconda di dove lo Stato decide di far

ricadere l’onere degli aggiustamenti di finanza pubblica. Non

sorprendentemente, l’austerità è stata consistentemente declinata in

maniera tale da colpire in maniera sproporzionata il mondo del lavoro e

le fasce di reddito più basse. Per i governi che applicano l’austerità,

non è evidentemente sufficiente disciplinare la forza lavoro creando

disoccupazione.

Non è insomma un caso se tutti i governi

degli ultimi anni hanno contribuito a ridurre le imposte sui più ricchi e

allo stesso tempo a spostare in modo graduale il carico dalle imposte

dirette a quelle indirette. Tra queste ultime il primo imputato è

proprio l’IVA. Nel corso degli ultimi trent’anni, a fronte di una

riduzione progressiva delle aliquote IRPEF gravanti sui redditi più

elevati e di una riduzione delle imposte sui redditi delle società di

capitale (IRES), si è invece assistito ad un progressivo e inesorabile

aumento dell’imposta sui consumi.

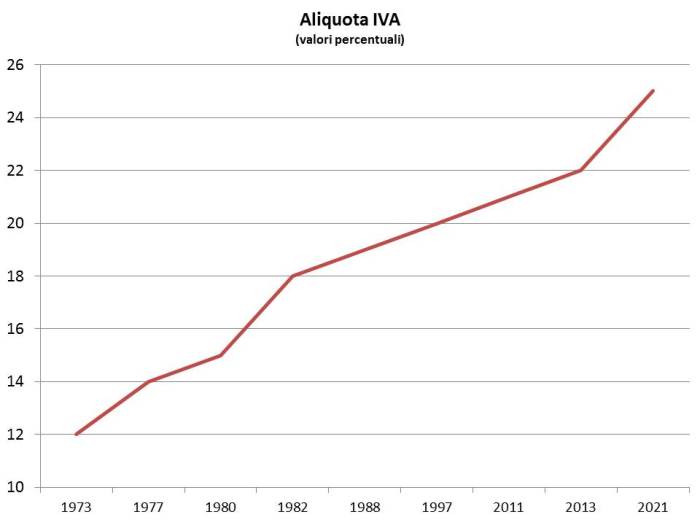

I due grafici che seguono mostrano

inequivocabilmente quanto accaduto dagli anni ’80 in poi. Si riportano

l’aumento dell’aliquota percentuale IVA dal 1973, quando ammontava al

12%, ad oggi e fino al previsto aumento al 25% nel 2021. Subito sotto si

riporta invece il calo continuo dell’aliquota superiore IRPEF, che

colpisce i redditi più elevati, scesa nello stesso lasso temporale dal

72% al 43% (senza tenere conto peraltro della drastica riduzione della

distanza tra le fasce di reddito colpite dalle diverse aliquote).

Le imposte indirette, e tra queste l’IVA,

negano a priori la possibilità di praticare il precetto costituzionale

della progressività (art. 53 Cost.) in quanto, come dimostrato, ricadono

a pioggia sull’intera platea dei contribuenti, indipendentemente dalla

loro capacità contributiva. Ma c’è di più. È facile dimostrare che l’IVA

non solo è palesemente non progressiva ma è persino manifestamente regressiva,

ovvero colpisce i poveri in maniera maggiore dei ricchi, ovvero sottrae

ai più poveri una percentuale di reddito maggiore di quella sottratta

ai più ricchi. Il motivo è semplicissimo. Un soggetto che ha un reddito

basso ne consuma per definizione una percentuale elevatissima. Dovrà

infatti soddisfare i suoi bisogni primari e non avrà risorse aggiuntive,

se non esigue, per alimentare i suoi risparmi. Al contrario, un

soggetto abbiente avrà una propensione percentuale al consumo molto più

bassa poiché una volta soddisfatti numerosi bisogni, dai più essenziali

ai più superflui, continuerà ad avere soldi che deciderà di risparmiare.

E così il più povero vedrà una quota consistente, prossima alla

totalità del proprio reddito per i molto poveri, tassata dall’IVA, il

più ricco invece solo la quota parte destinata ai consumi, mentre ciò

che risparmia sarà esente da quell’imposta.

Ecco svelato il mistero dell’accanimento

da parte dei commissari dell’austerità liberista sulla necessità di

continui aumenti dell’IVA in tutti i paesi europei e in particolare in

quelli maggiormente soggetti alla pressione di Bruxelles.

Torniamo all’Italia. Nel 2011 il governo

Berlusconi, messo alle strette dalla Commissione europea, inserì nella

legge di bilancio una clausola di salvaguardia, tale per cui il non

conseguimento degli obiettivi sulla riduzione del deficit annuo avrebbe

automaticamente fatto scattare aumenti progressivi dell’IVA. E così dal

20% l’IVA è scattata al 21% a gennaio 2013 e poi al 22% a ottobre dello

stesso anno. Gli aumenti successivi sono stati congelati per quattro

anni. Ma adesso la clausola è pronta a scattare. I nuovi aumenti

previsti porterebbero l’IVA al 24,2% nel 2019 e al 25% nel 2021.

Aumenterebbe anche l’aliquota per particolari tipi di beni di carattere

artistico e culturale o legati a incentivi al risparmio energetico, che

dal 10% passerebbe al 13% nel 2021. Incrementi fortissimi,

in tempi molto ristretti, che non potranno che avere evidenti effetti

regressivi sulla distribuzione del reddito e recessivi nel causare un

calo dei consumi.

L’idea di dare luogo a massicci travasi

di gettito dalle imposte dirette a quelle indirette è del resto un punto

programmatico essenziale della visione liberista dell’economia, secondo

cui le imposte dirette altererebbero le scelte dell’agente economico,

disincentivando lavoro e investimenti e penalizzando la buona attitudine

del ricco al risparmio virtuoso; mentre quelle indirette, se estese a

tutti i beni e servizi, non sarebbero distorsive. Non è un caso che i

più accaniti sostenitori dell’austerità liberista abbiano ufficialmente

difeso un riequilibrio delle entrate dall’imposta sul reddito a quella

sui consumi. Lo espresse a chiare lettere il governo Monti e ne ha fatto una bandiera programmatica il partito +Europa di Emma Bonino.

Proprio in questi giorni si discute di

come poter bloccare l’operatività delle clausole di salvaguardia. Dentro

la cornice dei vincoli europei attuali, cui l’Italia è volutamente

legata mani e piedi, l’unica soluzione sarebbe recuperare altrove il

gettito garantito dall’aumento dell’IVA. Si tratta di cifre consistenti:

12,5 miliardi per il 2019 e 20 miliardi nel 2020.

L’Unione Europea ha di fatto fissato un

aut-aut dal sapore squisitamente liberista e austero: o si aumenta l’IVA

o si tagliano le spese, che significa taglio alla spesa sociale in

prima battuta. La barzelletta del taglio dei cosiddetti sprechi, oltre a

non cambiare nulla in merito al significato recessivo delle

prescrizioni di bilancio, viene usata come specchietto per le allodole

per camuffare dosi da cavallo di tagli a pioggia alle componenti di

spesa sociale più aggredibili, come avviene ininterrottamente da ormai

molti anni (dalla sanità all’istruzione alle pensioni).

Le forze politiche oggi sull’arena

discutono su come dimenarsi tra il taglio della spesa sociale e

l’aumento di una delle imposte più inique del sistema fiscale italiano.

Misure entrambe fortemente recessive, che comporterebbero un ulteriore

calo della domanda e del prodotto, e gravemente inique, che andrebbero a

palese detrimento delle classi subalterne.

La soluzione, a ben vedere, è molto più

semplice anche se politicamente più impegnativa: rifiutare l’alternativa

tra la padella e la brace e respingere i diktat sul pareggio di

bilancio che stanno asfissiando le economie europee e incrementando

disoccupazione, miseria e disuguaglianza.

Nessun commento:

Posta un commento