L’eurocrisi

ha raggiunto l’ultimo stadio: da crisi delle bilance dei pagamenti si è

trasformata prima, attraverso le politiche di austerità e di

svalutazione interna, in crisi economica, e poi, in crisi bancaria, a

causa del lievitare delle sofferenze e dell’inarrestabile fuga dei

capitali dall’europeriferia. Indicatori come il Target 2 e le condizioni

drammatiche in cui versano MPS e, soprattutto, Unicredit, evidenziano

che il carico di rottura è ormai vicino: dopo che Deutsche Bank ha

sventato l’assalto speculativo di George Soros e Donald Trump ha vinto

le presidiziali statunitensi, nessuno può più evitare l’applicazione del

“bail in”, costringendo così l’Italia ad abbondonare l’eurozona.

L’eurocrisi

ha raggiunto l’ultimo stadio: da crisi delle bilance dei pagamenti si è

trasformata prima, attraverso le politiche di austerità e di

svalutazione interna, in crisi economica, e poi, in crisi bancaria, a

causa del lievitare delle sofferenze e dell’inarrestabile fuga dei

capitali dall’europeriferia. Indicatori come il Target 2 e le condizioni

drammatiche in cui versano MPS e, soprattutto, Unicredit, evidenziano

che il carico di rottura è ormai vicino: dopo che Deutsche Bank ha

sventato l’assalto speculativo di George Soros e Donald Trump ha vinto

le presidiziali statunitensi, nessuno può più evitare l’applicazione del

“bail in”, costringendo così l’Italia ad abbondonare l’eurozona.

E crisi bancaria fu

Tutto si può dire dell’eurocrisi, tranne che sia imprevedibile:

anzi, è una storia trita e ritrita, il cui finale scontato non è

anticipato da politici e media solo perché è interesse di tutti fingere

che lo status quo durerà ancora a lungo.

È la storia di un regime a cambi fissi,

calato su un’area monetaria non ottimale, così da accumulare tensioni

che, al primo choc esterno (la bancarotta di Lehman Brothers), generino

una drammatica crisi della bilancia dei pagamenti, rendendo necessaria

la nascita di un Tesoro unico europeo per salvare il regime a cambi fissi, detto “euro”: l’obiettivo è raggiungere gli Stati Uniti d’Europa, grazie alla tempesta finanziaria del 2011/2012.

Se

la federazione non vede la luce (a causa del diniego degli azionisti di

maggioranza, Germania e Francia), l’implosione del regime a cambi fissi

è scongiurabile solo riequilibrando le bilance dei pagamenti, impedendo cioè che l’europeriferia “viva al di sopra delle sue possibilità”: segue l’imposizione dell’austerità,

che non è mirata a sanare le finanze pubbliche (in netto peggioramento

ovunque), bensì a tagliare l’import ed incentivare l’export, attraverso

meccanismi di svalutazione interna (fenomeno ben visibile nella bilancia commerciale italiana).

La

ricetta, inutile dirlo, equivale al curarsi l’emicrania con la

ghigliottina: crollano i consumi, crolla l’attività produttiva, sale la

disoccupazione e decolla la deflazione. Per alleviare le sofferenze del

“regime a cambi fissi” in aggiustamento, il venerabile Mario Draghi vara l’allentamento quantitativo del marzo 2015: si svaluta un po’ l’euro, dando così sollievo ai Paesi che vivono solo più di domanda esterna, e si comprime il rendimento dei titoli di Stato, consentendo di risparmiare qualche miliardo di interessi sul debito pubblico.

I

problemi di fondo dell’euro, ossia l’insostenibilità di una valuta

unica calata su un’area monetaria non ottimale, non sono però neppure scalfiti.

Il sistema bancario dell’europeriferia, come già evidenziammo nel nostro articolo “Il sinistro scricchiolio delle banche: ultimo stadio dell’eurocrisi”, funge in questo contesto da “sentina” della crisi: è cioè il comparto dove confluiscono tutti i liquami prodotti dalle politiche di svalutazione interna e di austerità. Il crollo dei consumi, dell’attività produttiva e dell’occupazione, fanno lievitare le sofferenze bancarie che, dal 2011 ad oggi, passano da 100 a 200 €mld, il 12,5% del PIL: un

mese e mezzo di lavoro, servirebbe a tutti gli italiani soltanto per

“ripulire” i bilanci delle banche, senza poter spendere un soldo per

bere o mangiare.

Non solo: l’allentamento quantitativo, schiacciando i tassi d’interesse, decurta significativamente il margine d’interesse della banche, la cui redditività, legata ancora in Europa alla semplice attività di prestare denaro, crolla mese dopo mese.

Gli investitori, consapevoli che le speranze di sopravvivenza del

“regime a cambi fissi” sono piuttosto esigue, non hanno poi nessuna

intenzione di conservare il denaro nell’europeriferia né, tanto meno, di partecipare agli aumenti di capitale delle banche,

resi sempre più impellenti dalla crisi economica: i risparmi, in

sostanza, fuggono all’estero o si guardano bene dall’entrare in Italia.

I tedeschi, consci che presto o tardi l’eurocrisi si trasformerà in crisi bancaria,

vigilano affinché la condivisione del debito, rifiutata con gli

“eurobond”, non rientri quindi dalla finestra, obbligando la Germania a

sobbarcarsi il costo dei salvataggi bancari nell’europeriferia: ne segue l’imposizione del “bail in”, che scarica i costi del dissesto su azionisti, obbligazionisti e correntisti sopra i 100.000 euro, e, sopratutto, lo strenuo rifiuto alla garanzia europea sui depositi: saranno i singoli Stati, non l’Unione Europea, a dover assicurare la solvibilità della banche.

In questo contesto, l’eurocrisi è destinata ad evolversi in una crisi bancaria, oltre la quale non ci sarà niente, se non la dissoluzione della moneta unica:

molto meglio, infatti, per gli Stati abbandonare l’euro e risanare le

banche con un po’ di moneta-fiat, che cancellare i risparmi di centinaia

di migliaia o sommare altro debito pubblico alla mole esistente già

insostenbile.

Si arriva così al novembre 2016, Italia: più di un elemento lascia presagire che sia imminente quella crisi bancaria che spingerà l’Italia fuori dall’eurozona, avviando così la dissoluzione della moneta unica e dell’Unione Europea.

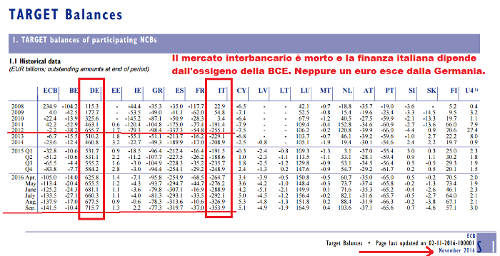

Partiamo da qualche incontestabile dato oggettivo: gli squilibri, mai così alti, del sistema interbancario europeo noto come “Target 2”. Recita il sito ufficiale della BCE:

“Target2 è un sistema di pagamento di proprietà dell’Eurosistema,

che ne cura anche la gestione. È la principale piattaforma europea per

il regolamento di pagamenti di importo rilevante; viene utilizzato sia

dalle banche centrali sia dalle banche commerciali per

trattare pagamenti in euro in tempo reale. (…) Target2 è quindi un

mattone indispensabile dell’integrazione finanziaria nell’UE. Permette alla moneta di fluire liberamente attraverso i confini e sostiene l’attuazione della politica monetaria unica della BCE.”

Se

l’euro fluisse davvero liberamente, se cioè non ci fossero dubbi sulla

tenuta dell’eurozona, le banche europee dovrebbero scambiarsi capitali

fra di loro, senza accumulare particolari saldi sul

sistema interbancario della BCE. Se invece, ed è quello che sta

avvenendo, gli istituti di credito dubitassero della solvibilità della

controparte e della durata dell’eurozona, anziché fornirsi liquidità

vicendevolmente, accumulerebbero i capitali presso le banche centrali

nazionali, facendo così lievitare i saldi su Target 2.

Ora: un primo apice dello squilibrio del Target 2 si toccò nel 2012,

quando i fortissimi dubbi sulla sopravvivenza dell’euro congelarono il

mercato interbancario e fecero esplodere gli squilibri. Il “whatever it takes”

di Mario Draghi, pronunciato nell’estate 2012, calmò un po’ le acque,

lasciando che triennio 2013-2015, pur in un clima di perdurante

incertezza, trascorresse senza particolari scossoni. Ebbene oggi,

nonostante il differenziale tra Btp e Bund sia solo a 180 punti base

rispetto ai 500 del giugno 2012, la situazione è più critica di allora. Dall’adozione della moneta unica, non si sono mai registrati squilibri così forti su Target 2 come quelli raggiunti in questi mesi: nel mondo delle banche europee, molti sono convinti che le probabilità di una “Italexit” sono più elevate che mai.

D’altronde,

come non capire la diffidenza degli istituti tedeschi verso le banche

italiane? È sufficiente dare un’occhiata alle condizioni dei maggiori

istituti del Paese, per capire che la situazione è più critica che mai:

sì, ci riferiamo a Monte dei Paschi di Siena e ad Unicredit, alle prese con drammatici aumenti di capitale il cui esito è tutto fuorché scontato.

Gli

effetti dell’austerità/svalutazione interna, con i loro strascichi in

termini di recessione e fallimenti societari, non hanno risparmiato

nessuna banca: tutte hanno visto lievitare in questi anni le sofferenze.

Tuttavia i due sullodati istituti hanno sofferto più di un’altra grande

banca come Intesa-Sanpaolo e, data la loro stazza, i loro travagli hanno ormai assunto una rilevanza sistemica.

MPS è sta affossata dalla gestione dilettantesca/clientelare della massoneria toscana/PD nazionale: tutto

nasce con l’acquisto nel 2007 di Antonveneta per 9 €mld (di cui 2 €mld

di fondi neri, di cui si è mai capito chi fossero i beneficiari) e

procede con le azzardate operazioni successive per “tappare i buchi”,

operazioni con cui la finanza internazionale “ripulisce” la banca

senese. Nel caso di Unicredit, invece, il peccato originale risale alla

fusione del 2007 con Capitalia (dai bilanci non proprio solidi e limpidi) e, sopratutto, all’azzardata campagna di acquisizioni operata da Alessandro Profumo poco prima che scoppiasse la bolla dei mutui spazzatura.

È sufficiente dire, per comprendere le condizioni critiche in cui versa

la banca, che Unicredit ha rischiato di andare “sott’acqua” nella

primavera di quest’anno a causa di 1,5 €mld, il valore

dell’aumento del capitale della Banca Popolare di Vicenza che Unicredit

avrebbe dovuto garantire, poi fornito provvidenzialmente dal Fondo Atlante.

Di

fronte ad una carenza di capitale allarmante e sotto il peso di

sofferenze sempre più sostenibile, i due istituti licenziano in tronco

gli amministratori delegati (Fabrizio Viola e Federico Ghizzoni) e si

affidano a due uomini che bazzicano, non il mondo della banche

commerciali, bensì quello delle banche d’affari: Marco Morelli (ex-Merrill Lynch) e Jean Pierre Mustier (ex-Societé

Generale, dove fu capo di quel Jerome Kerviel che bruciò 5 €mld in

scommesse sballate). Il senso dell’operazione è chiaro: scopo dei nuovi

amministratori delegati è attivare i contatti di cui dispongono con gli ambienti dell’alta finanza internazionale e racimolare, costi quel che costi, i capitali per scongiurare l’insolvenza.

Nel caso di MPS, si arriva così alla conversione “volontaria” di 11 obbligazioni in azioni ordinarie, per un valore complessivo di 4,3 €mld:

il buon esito dell’operazione (che di fatto azzera gli azionisti

attuali e trasforma titoli di credito in azioni di dubbio valore) è

considerato una conditio sine qua non dal “Consorzio” di banche che devono garantire il prossimo aumento di capitale da 5 €mld. Nel consorzio si contano JP Morgan, Goldman Sachs, Mediobanca, Deutsche Bank, etc. etc.: istituti che si riservano di giudicare l’operazione di conversione “secondo il giudizio in buona fede di ognuno” e, in ogni caso, vincolano l’aumento di capitale all’“andamento

soddisfacente per ciascuno dei membri del Consorzio che agiscono in

qualità di Global Coordinators, dell’attività di marketing presso gli

investitori”1.

In sostanza, l’alta finanza dice: voi fate la conversione

delle obbligazioni in azioni, se poi ci va e c’è qualche speranza di

guadagno, mettiamo i soldi, altrimenti vi arrangiate! Scenario,

quest’ultimo, che aprirebbe le porte al “bail-in” per il Monte dei Paschi di Siena.

È un’ipotesi che la politica e l’economia italiana si può permettere? No.

Nel caso di Unicredit si è parlato invece di un aumento di capitale da 10-13 €mld, poi salito alla cifra monstre di 18 €mld,

da accompagnare con la cessione di quel che rimane dell’argenteria

(Fineco, Pioneer, Pekao Bank). Si è anche parlato di una possibile fusione con Societé Generale, ma è lecito supporre che siano soltanto voci alimentate ad hoc per sostenere il titolo in borsa: davvero qualcuno crede i francesi abbiano interesse a fondersi con Unicredit, quando l’inglese Barclays ha appena abbandonato l’Italia dopo un bagno di sangue e la francese BNP Paribas ha svalutato di altri 900 €mln la controllata italiana BNL2?

In un mercato dei capitali asfittico, dove le banche tedesche (si è

visto sopra) sono ormai convinte dell’uscita dell’Italia dall’eurozona, è

stato difficile racimolare un paio di miliardi per la Banca Popolare di Vicenza: come pensa Jean Pierre Mustier di trovarne diciotto per Unicredit?

Altro quesito: può la prima banca d’Italia fallire un aumento di capitale di cui ha disperato bisogno? La risposta, come nel caso di MPS, è no: molto meglio sarebbe abbandonare l’eurozona e ricapitalizzare l’intero sistema bancario con moneta-fiat, “la nuova lira”.

Le

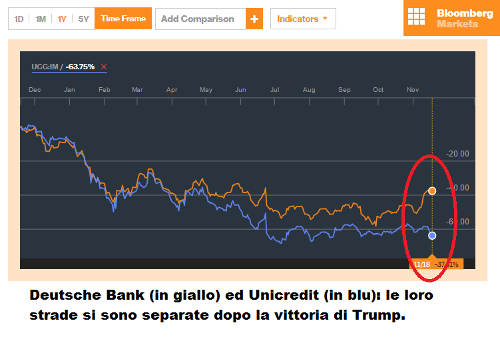

speranze del sistema creditizio italiano (e, conseguentemente,

dell’eurozona) erano legate al successo dell’assalto speculativo di

George Soros & Co. contro Deutsche Bank: se la finanza angloamericana fosse riuscita a mettere alle corde l’istituto tedesco, Berlino avrebbe dovuto aprire a qualche forma di salvataggio sistemico, che avrebbe messo al riparo anche le banche italiane. L’ultimo disperato attacco è stato sferrato dal Dipartimento di Giustizia americano a metà settembre, con l’annuncio di una possibile multa da 14 $mld per le vicende legate ai mutui spazzatura di quasi dieci anni prima: le quotazioni di Deutsche Bank sono colate a picco. La banca teutonica, però, ha retto il colpo.

Respinto con successo l’assalto di Soros a Deutsche Bank, sconfitta la candidata democratica Hillary Clinton, pro-Unione Europea e pro-euro, affermatosi il candidato “populista” ed anti-europeista Donald Trump,

nessuno può più salvare le banche italiane dall’applicazione del

“bail-in”. Il sistema creditizio italiano si avvicina quindi al

capolinea, rendendo obbligatorio all’Italia abbandonare l’eurozona.

Come facilmente prevedibile, una crisi bancaria incombe e, questa volta, sarà “Italexit”.

Nessun commento:

Posta un commento