1. Alle origini della crisi

Nei principali media nazionali e internazionali, la crisi scoppiata

nel 2007 è stata raccontata così. La crisi è crisi finanziaria, deriva

da una deregolamentazione eccessiva dei mercati finanziari ed è, in

ultima analisi, imputabile all’eccessiva avidità degli speculatori e

degli operatori finanziari. Ciò che nella terminologia corrente viene

definito il greed. La si risolve, o la si attenua,

conseguentemente, ponendo un freno all’espansione non controllata della

sfera finanziaria e riducendo gli stipendi dei manager delle

grandi imprese. La gran parte degli economisti liberisti fa propria

questa interpretazione e i principali provvedimenti di politica

economica attuati a seguito dei numerosi vertici internazionali

dell’ultimo biennio si sono coerentemente mossi lungo questa strada.

La radicale debolezza di

questa tesi sta nel fatto che essa presuppone una sfera finanziaria

totalmente autonoma rispetto all’economia reale, ovvero che l’economia

reale possa risentire dell’instabilità finanziaria ma non generarla. A

ben vedere, tuttavia, i nessi di causa-effetto si verificano semmai

esattamente in senso contrario.

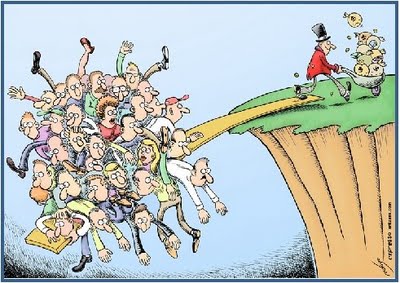

La crisi è stata causata da un’enorme e crescente disuguaglianza

distributiva, sia all’interno dell’economia statunitense, sia su scala

globale. L’OCSE riferisce che, negli Stati Uniti, i salari reali medi

nel settore privato si sono quasi dimezzati nel corso dell’ultimo

ventennio, che l’indebitamento delle famiglie sul PIL è cresciuto dal

40% della metà degli anni settanta a circa il 100% del 2008 e che i

profitti industriali sono aumentati di oltre l’80% dal 2000 al 2008. La

caduta dei salari, largamente imputabile alle politiche di accentuata

precarizzazione del lavoro e al sostanziale smantellamento del welfare state,

è la principale causa del massiccio ricorso al credito al consumo,

favorito da politiche di bassi tassi di interesse: il tasso di sconto

della FED si è ridotto dal 6.5% del gennaio 2001 all’1% del giugno 2003.

Al tempo stesso, le banche statunitensi hanno cominciato a concedere

crediti – sotto forma di mutui a tasso variabile, garantiti grazie alla

complicità delle agenzie di rating - anche a individui totalmente privi di garanzie reali, i cosiddetti Ninja (No Income, no Job and Assets), assecondando l’American Dream Downpayment Initiative (ADDI) del

dicembre 2003, finalizzato – nelle intenzioni dichiarate – a consentire

anche agli individui meno abbienti l’acquisto di un’abitazione. Ne è

seguito l’aumento della domanda di immobili e, conseguentemente,

l’aumento del loro prezzo. Fatto pari a 100 il prezzo di un immobile di

medie dimensioni negli Stati Uniti nel 2000, si calcola che, al 2008, il

prezzo del medesimo immobile è risultato pari a 220. Al tempo stesso,

l’incremento degli investimenti netti risultava sostanzialmente nullo, e

la gran parte dei profitti delle imprese statunitensi veniva allocato

nei mercati finanziari, generando un incremento esponenziale delle

rendite e degli utili derivanti da scambio di moneta contro moneta con

conseguente contrazione della produzione di beni e servizi. Il Bureau of

Labor Statistics certifica che le rendite finanziarie sono aumentate

del 40% dal 2000 al 2008. Per effetto dell’indebitamento privato e della

crescita delle rendite finanziarie, l’economia statunitense ha svolto

il ruolo di “spugna” assorbente la produzione effettuata in altre aree

(Cina e India in primis), sia di beni di sussistenza, sia di

beni di lusso (acquistati dai percettori di rendite finanziarie), in un

contesto globale nel quale la competizione si è svolta mediante

compressione dei salari e trattamenti fiscali e normativi favorevoli

alle imprese.

Un ingrediente fondamentale delle politiche economiche neoliberiste

consiste nel controllo dell’inflazione mediante aumenti dei tassi di

interesse. Dall’estate del 2003 la FED ha invertito il segno della

politica monetaria, rialzando il tasso di sconto dall’1% al 5.25% fino

alla metà del 2007. Le ragioni di questa scelta sembrano essere almeno

tre. In primo luogo, l’aumento del prezzo degli immobili generava

l’aspettativa di un aumento del livello generale dei prezzi, indotto

dall’aumento dei prezzi delle materie prime necessarie alla loro

costruzione. In secondo luogo, vi è motivo di ritenere che, a seguito

della svalutazione del dollaro operata nel 2002 per favorire le

esportazioni, occorreva rendere più appetibili i titoli denominati in

dollari per evitare la fuga di capitali. In terzo luogo, la guerra in

Iraq, lungi dal rivelarsi una guerra lampo, cominciava a creare problemi

sia per l’enorme aumento dei costi della spedizione militare, sia per

la distruzione di pozzi di petrolio con conseguente aumento del suo

prezzo. L’aumento dei tassi di interesse ha reso sempre più difficile la

restituzione del debito da parte dei lavoratori, fino a generare, con

salari reali in ulteriore declino, insolvenze. Le quali si sono tradotte

in perdite per gli Istituti di credito, che hanno reagito (quando non

sono falliti) restringendo l’offerta di moneta: il cosiddetto credit crunch.

E la restrizione del credito ha avuto immediati effetti sulla

produzione, dal momento che le imprese si sono trovate nella condizione

di non poter finanziare gli investimenti programmati. Da qui, la caduta

del PIL e dell’occupazione, prima negli Stati Uniti, poi – per

meccanismi di propagazione resi molto rapidi dall’accelerazione dei

tempi di produzione e vendita in regime di globalizzazione – in Europa e

su scala globale.

2. Finanziarizzazione e crisi

Questa dinamica è stata accentuata dalla c.d. finanziarizzazione,

ovvero dal fatto che le imprese – soprattutto di grandi dimensioni –

hanno destinato quote crescenti dei loro profitti nei mercati azionari,

generando – su fonte Banca d’Italia – un rapporto fra valore degli

strumenti finanziari e PIL pari, nel 2006, a quasi 8 volte in Italia e a

oltre 10 volte negli Stati Uniti, a fronte di un rapporto circa pari a 3

all’inizio degli anni ottanta. In altri termini, la numerosità delle

transazioni che si svolgono nei mercati finanziari è oggi un multiplo

degli scambi di beni e servizi nella cosiddetta “economia reale”. Si

tratta di un fenomeno relativamente recente, che ha modificato

strutturalmente la relazione fra capitale produttivo e “capitale

fittizio”, le cui cause possono essere individuate in tre fattori. In

primo luogo, e soprattutto per quanto riguarda l’Italia, l’aumento del

rapporto debito pubblico/PIL, dal 60% al 120% nel corso degli anni

ottanta, ha costituito di fatto un potente incentivo a ricorrere ai

mercati finanziari, in una fase – peraltro – caratterizzata da

rendimenti elevati dei titoli di Stato. In secondo luogo, e con

riferimento al complesso delle economie industrializzate e nei tempi più

recenti, viene fatto osservare che la deregolamentazione dei mercati

finanziari ha costituito se non altro una condizione permissiva per la

speculazione. In terzo luogo, si può rilevare che il grado di

finanziarizzazione è cresciuto a partire dall’avvio delle politiche di

deregolamentazione (in particolare del mercato del lavoro) e dalla

svolta neoliberista dei primi anni ottanta. Su fonte OCSE, si rileva che

il labor share (la quota dei salari sul PIL) si è ridotto di

oltre 5 punti percentuali nell’ultimo ventennio, nei principali Paesi

industrializzati, principalmente a ragione delle politiche di

deregolamentazione del mercato del lavoro, con significativa

accelerazione in Italia. Si può quindi stabilire che la

finanziarizzazione è (anche) il prodotto della precarizzazione del

lavoro. Quest’ultima relazione è significativa e di agevole

spiegazione. La caduta dei salari, comportando riduzione dei consumi, ha

indotto le imprese a contrarre la produzione, in un contesto – peraltro

– di continua riduzione della spesa pubblica e, dunque, di contrazione

dei mercati di sbocco. Contestualmente, la caduta dei salari ha

determinato un aumento dei profitti al quale, proprio a ragione della

riduzione della domanda aggregata, non ha fatto seguito un aumento degli

investimenti e dell’occupazione. Gran parte dei profitti ottenuti

mediante deflazioni salariali è stata destinata alla speculazione e, nei

tempi più recenti, alla speculazione sui titoli del debito pubblico,

generando una spirale viziosa che si è articolata in questi passaggi. La

speculazione sui titoli del debito pubblico di singoli Paesi (Grecia in primis)

ha indotto i Governi a ridurre il rapporto debito pubblico/PIL, al fine

di minimizzare il rischio di un contagio di attacchi speculativi. La

riduzione del debito si è manifestata sotto forma di minore spesa

pubblica e maggiore pressione fiscale, soprattutto a danno del lavoro

dipendente, con ulteriore compressione dei salari, in una spirale

viziosa fatta da riduzioni di gettito fiscale (a causa della minore

occupazione e del fallimento di imprese) seguìti da ulteriori tagli alla

spesa pubblica e da ulteriore riduzione dell’occupazione e del gettito

fiscale.

Nessun Istituto di ricerca internazionale dispone, al momento, di una

previsione ragionevolmente accettabile in ordine ai tempi di

fuoriuscita dalla crisi, e le prescrizioni di politica economica sono

estremamente discordanti. La linea attualmente prevalente si sostanzia

nella riduzione dell’intervento pubblico in economia, e, in particolare,

nella riduzione del debito pubblico. La motivazione ufficiale a

sostegno di questa opzione è la seguente. Livelli ‘eccessivi’ di

indebitamento in rapporto al PIL possono generare ‘attacchi

speculativi’, che, a loro volta, possono determinare il fallimento dei

Paesi più esposti alla speculazione perché più indebitati. Questa

interpretazione è suscettibile di un duplice rilievo critico. Primo: la

riduzione della spesa pubblica, in quanto riduce l’occupazione,

contribuisce a frenare la crescita economica. In tal senso, e

soprattutto quando gli investimenti privati non aumentano (come, di

norma, accade in periodi di crisi), un minore intervento pubblico in

economia si associa a una minore crescita economica. In più, se queste

misure sono pensate per ridurre l’indebitamento pubblico in rapporto al

PIL, si rivelano controproducenti, dal momento che – riducendosi

l’occupazione – si riduce la base imponibile, dunque il gettito fiscale,accrescendo quel

rapporto. A ciò si può aggiungere che la riduzione del PIL può

accrescere il rapporto debito/PIL, per il mero fatto contabile che si

riduce il denominatore. In più, negli anni precedenti la crisi,

l’obiettivo della riduzione dell’indebitamento pubblico veniva

prevalentemente motivato con un argomento che attiene all’equità

intergenerazionale: non è eticamente ammissibile – si sosteneva – far

pagare ai nostri discendenti (in termini di maggiori imposte) le spese

effettuate oggi. Si trattava di una motivazione suscettibile di una

critica di fondo, dal momento che nessuno oggi è in grado di prevedere

chi, perché e quando procederà a mettere i conti pubblici ‘in ordine’,

con maggiore tassazione. Oggi, in regime di crisi e con il rischio della

deflagrazione dell’area euro, la motivazione ufficiale a sostegno della

manovra cambia segno. Non si tratta più di un problema etico, ma di un

problema che attiene alla necessità di scongiurare attacchi speculativi a

danno del Paese. E ciò è necessario anche a costo di determinare un

impoverimento crescente del Paese. Quelli che vengono definiti attacchi

speculativi sono situazioni nelle quali un gran numero di investitori si

muove di concerto vendendo titoli del debito pubblico di un Paese. A

ciò fa seguito la riduzione del valore di quei titoli e la necessità di

collocarli sul mercato con tassi di interesse più alti. In una

condizione di questo tipo, il singolo Stato si trova nella difficile

condizione di dover pagare interessi crescenti per finanziare le proprie

spese, fino ad arrivare a un limite oltre il quale occorre dichiarare

fallimento, ovvero dichiarare di non essere più in grado di ripagare i

debiti contratti. In relazione a questo fenomeno, può porsi un

interrogativo di fondo. Dal momento che nessuno sa cosa esattamente

muove gli speculatori, è giustificabile impoverire il Paese per

scongiurare ciò che non si sa se avverrà, e – se avverrà – non si sa

perché? Non è necessariamente vero, infatti, che gli attacchi

speculativi vengono effettuati solo a danno di Paesi con elevato debito

pubblico. Si possono considerare, a riguardo, due casi. Il primo:

l’attacco speculativo alla Grecia – nella primavera scorsa – è avvenuto

in un contesto nel quale il rapporto debito/PIL in quel Paese superava

di soli 2 punti percentuali quello italiano. Il secondo: la crisi del

2001 in Argentina è scoppiata quando il debito pubblico aveva raggiunto

appena il 63% del reddito nazionale.

Al fondo della motivazione ufficiale si può leggere un diverso

obiettivo. Il modello di sviluppo che si è determinato nel corso

dell’ultimo ventennio è stato concepito sulla base della convinzione che

il depotenziamento del sistema di welfare avrebbe consentito

alle imprese di ottenere maggiori profitti (associati a minori salari

diretti e indiretti) e, dunque, a un maggior tasso di crescita, generato

dal reinvestimento dei profitti stessi. E’ opportuno chiarire che

questo modello presuppone l’esistenza di una duplice precondizione.

a) I profitti accumulati dalle imprese devono essere reinvestiti in

attività produttive e non usati a fini speculativi. Diversamente, viene

meno il meccanismo dell’”accumulazione per l’accumulazione” che è a

fondamento della riproduzione capitalistica e ci si muove in un regime

di ‘finanziarizzazione’, ovvero di acquisizione di profitti mediante

scambio di denaro contro denaro. Il che è precisamente quanto è

accaduto. I profitti delle imprese finanziarie sono aumentati da circa

il 10% dei profitti complessivi al netto delle imposte, nel 1980, a

oltre il 40% del 2007.

b) Il reinvestimento dei profitti può generare crescita economica a

condizione che vi sia crescita della produttività (o almeno non una sua

riduzione). Su quest’ultimo aspetto, le rilevazioni disponibili

segnalano che, in tutti i Paesi OCSE, il tasso di crescita della

produttività del lavoro è stato significativamente più alto negli anni

settanta rispetto al ventennio successivo. Sia sufficiente ricordare

che, su fonte OCSE, l’Italia ha registrato la più elevata dinamica della

produttività del lavoro nel 1976 (+6%, a fronte del –1.5% del 2009) e

che la più elevata dinamica della produttività del lavoro negli Stati

Uniti si è avuta nel 1971 (3.9%). In altri termini, i Paesi

industrializzati hanno sperimentato la più alta crescita economica nei

periodi nei quali è stata maggiore la spesa pubblica ed è stato maggiore

il potere contrattuale dei lavoratori. E tuttavia, a fronte di questa

evidenza, i principali Governi dei Paesi OCSE (l’Europa in primis, Italia

inclusa) perseverano nel cercare di fuoriuscire dalla crisi con

politiche economiche che segnano un ulteriore passo indietro rispetto

alla tutela dei diritti dei lavoratori e delle garanzie offerte dallo

Stato sociale. Sperare di far ripartire la crescita economica mediante

riduzioni della spesa pubblica in regime di crisi significa, in fondo,

non essere molto lontani da un atto di fede.

3. Il caso italiano: da Berlusconi a Monti

C’è da dubitare che lo tsunami finanziario che ha investito

l’Italia nell’estate 2011 sia interamente imputabile alla scarsa

credibilità del Governo Berlusconi, sebbene sia indiscutibile che quella

esperienza di governo sia stata caratterizzata da un immobilismo

irresponsabile. Per dimostrarlo, occorre ripercorrere sinteticamente ciò

che è accaduto negli ultimi mesi, e chiarire preliminarmente i termini

del problema. Dalla scorsa estate, l’Italia è stata oggetto di ‘attacchi

speculativi’ di inaudita intensità, ovvero di vendita in massa di

titoli del debito pubblico, con successiva difficoltà nel collocarli sui

mercati anche a tassi di interesse elevati. La riduzione del prezzo dei

titoli di Stato implica, infatti, che il tasso di interesse ottenibile

dai risparmiatori aumenta, ponendo lo Stato italiano nella condizione di

dover offrire un tasso più elevato per i nuovi titoli emessi.

E’ così aumentato il differenziale dei rendimenti fra i titoli

italiani – in particolare i buoni del Tesoro con scadenza decennale – e i

titoli del debito pubblico tedeschi, prefigurando una condizione nella

quale lo Stato italiano potrebbe trovarsi impossibilitato a ripagare il

debito contratto con i sottoscrittori dei buoni del Tesoro e dichiarare

fallimento.

L’opinione dominante fa propria la convinzione secondo la quale

questo fenomeno sia stato, in ultima analisi, determinato dal basso

tasso di crescita dell’economia italiana (il che è condivisibile) e,

soprattutto, dalla scarsa credibilità del Governo in carica (il che dà

adito a qualche dubbio). Innanzitutto, va chiarito – ove ve ne fosse

bisogno – che non è possibile dare una misurazione della ‘credibilità’

di un’Istituzione. Stando all’opinione dominante, la credibilità di un

Governo la si concepisce – in questa fase, e nel nostro caso – sulla

base del rispetto delle ‘raccomandazioni’ della Banca Centrale Europea.

Le quali – è opportuno ricordarlo – suggeriscono misure di austerità

ancora più drastiche rispetto a quelle fin qui messe in atto: riduzione

della spesa pubblica, maggiore precarizzazione del lavoro e facilità dei

licenziamenti, privatizzazioni, liberalizzazioni, aumento dell’età

pensionabile, riduzione dei costi della pubblica amministrazione e suo

snellimento, con possibile riduzione degli stipendi – e maggiore

mobilità – dei lavoratori del settore pubblico.

La convinzione che gli attacchi speculativi siano mossi dalla scarsa

credibilità del Governo non sembra trovare adeguati riscontri empirici.

Nell’aprile 2011 lo spread fra Btp e Bund tedeschi era circa pari a 120

ed è rimasto sostanzialmente stabile fino ad agosto. Nell’agosto scorso

si è registrato un picco di 350 punti base, al quale ha fatto seguito

una significativa flessione durante il mese di settembre. A ciò ha fatto

seguito un’ulteriore impennata, che ha portato i differenziali a circa

600 punti base, con successiva riduzione di 100 punti. Fra aprile ed

ottobre non si registrano iniziative governative di rilevanza tale da

determinare queste oscillazioni. E non si capisce per quale ragione, a

fronte dell’immobilismo governativo, i cosiddetti “mercati” abbiano

generato questa volatilità. Si potrebbe avanzare la congettura secondo

la quale la risposta del Governo Berlusconi alla lettera della BCE degli

inizi di agosto sia stata ritenuta eccessivamente vaga e che, per

questa ragione, il Governo abbia improvvisamente perduto credibilità. Ma

appunto di congettura si tratta e, dunque, di qualcosa che andrebbe

dimostrato.

La domanda più rilevante che occorre porsi, e che pare del tutto

oscurata nel dibattito italiano, è banalmente cosa sono i mercati ai

quali si fa qui riferimento, e, per conseguenza, quali fattori –

economici e politici – muovono la speculazione. E’ una domanda centrale,

dal momento che l’impopolarità dei provvedimenti che i “mercati”

implicitamente chiedono (e che l’Unione europea esplicitamente

raccomanda) può essere politicamente giustificata solo se vi sono

ragioni cogenti e di massima urgenza per attuarli. E’ chiaro che, in

questa materia, data l’opacità che caratterizza le transazioni

finanziarie su scala globale, è facile scivolare in teorie del

complotto. Ma, a fronte di questo, alcune indicazioni possono essere

fornite. “Milano Finanza” ha recentemente riferito che “sui mercati si è

diffusa la voce che sia stata Goldman Sachs a innescare le vendite di

Btp, poi seguita dagli hedge funds e dalle altre banche

d’oltreoceano”. Goldman Sachs è la più grande banca d’affari al mondo,

ha guidato numerosi processi di privatizzazione e, secondo la classifica

stilata annualmente dalla Vault, risulta anche essere la banca più

prestigiosa del mondo. Il fatto che Goldman goda di elevata reputazione

la candida naturalmente come leader della speculazione sui

titoli del debito pubblico. Ciò a ragione del fatto che, come rilevava

Keynes, la speculazione è “l’arte di capire cosa gli altri operatori di

mercato pensano riguardo al futuro” e, stando alla sua ben nota

metafora, per indovinare quale ragazza vincerà un concorso di bellezza

non conta il giudizio del singolo, ma la capacità del singolo di capire

come voterà la maggioranza dei giurati. In altri termini, l’attività

speculativa è basata su meccanismi che hanno a che vedere con

convenzioni ed effetti di imitazione, così che, se uno speculatore è

ritenuto altamente affidabile, è ‘razionale’ per chi lo segue fare le

stesse mosse.

Un recente comunicato di Goldman Sachs così recita: “Un governo

tecnico [in Italia] avrebbe una maggiore credibilità rispetto ad altri

esecutivi”. Il prof. Mario Monti è stato vicepresidente di Goldman

Sachs. In prima approssimazione, non sembra difficile concludere che gli

equilibri politici in Italia siano (quantomeno) profondamente

influenzati da una banca di Jersey City. Si tratta di una conclusione di

prima approssimazione, dal momento che questa congettura non spiega

interamente la volatilità degli acquisti/vendite dei titoli del debito

pubblico italiano. Vi è di più. La storia recente insegna che gli

attacchi speculativi sono seguiti da ondate di privatizzazioni e di

compressioni salariali (e dei diritti dei lavoratori): è accaduto in

Italia a seguito della crisi del 1992, sta accadendo in Grecia. Su

queste basi, si può affermare che gli attacchi speculativi sui titoli

del debito pubblico italiano non hanno nulla a che vedere con le

dimensioni del debito stesso, hanno poco a che vedere con i

“fondamentali” della nostra economia (non peggiori dei nostri principalipartner europei)

e che, dunque, sono mossi, in ultima analisi, dalla convinzione che un

esecutivo ‘tecnico’ – per di più guidato da un uomo che ha lavorato per

le Istituzioni che guidano la speculazione – realizzi un programma di

politica economica che consenta l’acquisizione di patrimonio pubblico

nazionale: niente altro che il dominio della finanza sulla politica.

4. Le politiche di austerità

“Abbiamo vissuto al di sopra delle nostre possibilità” e, per questa

ragione, i tagli della spesa pubblica e l’aumento della pressione

fiscale sono ora inevitabili. E’ quanto reiteratamente ripetono il prof.

Monti, i nostri ministri e i commentatori che ne sostengono la linea di

politica economica. Si tratta di un messaggio facilmente comunicabile,

dal momento che associa (in modo fallace) il bilancio di una famiglia

con il bilancio dello Stato, e, al tempo stesso, del solo messaggio che

può essere veicolato nel presente fragilissimo assetto istituzionale

dell’Unione Monetaria Europea. In altri termini, si può ragionevolmente

sostenere che le misure di austerità – e i “sacrifici” a queste connessi

– sono inefficaci per l’obiettivo che si propongono1, sono deleteri ai fini della coesione sociale2 e che, tuttavia, sono inevitabili nell’attuale configurazione dell’Eurozona.

1) L’equiparazione del bilancio familiare con il bilancio di uno

Stato è un’equiparazione fallace, dal momento che, mentre per una

famiglia esiste un limite oltre il quale risulta insostenibile

l’indebitamento (limite dato dall’impossibilità di ripagare il debito,

con le sanzioni che ne derivano) ciò non accade per uno Stato, dal

momento che il suo debito può espandersi ad infinitum, data

l’ovvia condizione di trovare chi ne acquista i titoli In un assetto

istituzionale nel quale sia data alla Banca Centrale questa possibilità

(il che non è nell’attuale legislazione europea), potendo la Banca

Centrale produrre moneta senza vincoli di scarsità3, il debito pubblico può crescere appunto senza incontrare limiti. Come riconosciuto da molti autorevoli economisti, non è possibile stabilire un limite di sostenibilità del debito pubblico, ovvero,

sul piano strettamente teorico, il limite di sostenibilità del debito

pubblico non può che derivare da scelte di ordine politico, dunque

estranee a un calcolo puramente economico4.

Semplificando: mentre esiste un tribunale che sanziona l’inadempienza

di una famiglia, non esiste un tribunale che sanziona l’inadempienza

(ammesso che di questo si tratti) di uno Stato.

Vivere al di sopra delle nostre possibilità, nell’accezione che viene

data a questa tesi, significa aver tenuto per troppi anni elevata la

spesa pubblica e bassa la tassazione. Il naturale corollario di ciò

consiste nell’introduzione del pareggio di bilancio in Costituzione,

così come voluto dalla Cancelliera Merkel. Occorre preliminarmente

rilevare che la Germania, nel 2009, si è data l’obiettivo del pareggio

di bilancio entro il 2016 e quello dei bilanci federali entro il 2020,

mentre l’Italia dovrà conseguire questo risultato entro il 2013. La

motivazione ufficiale che obbliga l’Italia a più rapide e incisive

misure di austerità è quella ossessivamente ripetuta nel corso

dell’ultimo biennio: l’Italia ha un debito pubblico eccessivamente

elevato, così che rischia di non riuscire a collocare i propri titoli di

Stato sui mercati finanziari, con conseguente necessità di venderli con

rendimenti più alti, dando luogo a un aumento dello spread rispetto ai

bund tedeschi e all’eventualità del fallimento. Alcuni dati (su fonte

EUROSTAT) possono essere sufficienti per destituire di fondamenta la

tesi governativa. Nel periodo 2001-2009, la spesa pubblica in

percentuale al PIL Italia è stata sostanzialmente in linea con la media

europea: il 48% fra il 2001 e il 2007, a fronte di una media UE del

46.5%, il 48% nel 2008 a fronte di una media europea di circa il 47% e

il 51.9% del 2009 contro una media europea di circa il 50%. E’

interessante rilevare che, nel periodo preso in considerazione, la

Francia ha sempre speso più dell’Italia (il 52% del PIL nel 2001-2007,

il 52.8% del 2008, il 55.6% del 2009), e che la spesa pubblica in

Germania, nel medesimo intervallo temporale, è stata mediamente

inferiore a quella italiana di solo un punto percentuale in rapporto al

PIL. Le entrate derivanti da tassazione, nell’ultimo decennio, sono

state sempre maggiori in Italia rispetto alla media europea. In altri

termini, nell’ultimo decennio, la spesa pubblica italiana in rapporto al

PIL non è stata significativamente maggiore della spesa pubblica

europea, mentre l’imposizione fiscale è stata notevolmente più alta. Da

ciò si può dedurre che, quantomeno nell’ultimo decennio, l’Italia ha

vissuto “al di sopra delle loro possibilità” meno di quanto hanno fatto i

principali partner europei. E, a fronte di questo, ci viene chiesta un’ulteriore accelerazione nella direzione del rigore di bilancio.

2) Le politiche di austerità sono sostanzialmente inevitabili

nell’attuale assetto istituzionale europeo, la cui crisi si snoda

intorno a un triplice conflitto distributivo: il conflitto

intercapitalisticointerno all’UE (fra aree centrali e aree

periferiche, con conseguente crescente impoverimento assoluto e relativo

di queste ultime), il conflitto intercapitalistico fra Germania e Stati

Uniti, che fa perno sull’obiettivo della Germania di accrescere le

quote di mercato delle sue imprese nei mercati internazionali (il che

richiede l’attuazione di politiche fiscali espansive nei Paesi extra-UE e

il deprezzamento del tasso di cambio euro-dollaro) e, non da ultimo, il

conflitto capitale-rendita finanziaria, che si manifesta sotto forma di

attacchi speculativi a danno principalmente dei Paesi con bassi tassi

di crescita e persistenti disavanzi dei conti con l’estero, dal momento

che bassi tassi di crescita ed elevato indebitamento con l’estero sono

indicatori di bassa competitività di un Paese e di elevato rischio di

insolvenza5.

Incidentalmente, occorre rilevare che non vi è nessuna evidenza che

segnala che la speculazione è correlata a elevati debiti pubblici: può

essere qui sufficiente ricordare, a titolo esemplificativo, che nella

primavera 2010, in occasione del primo attacco speculativo sui titoli

greci, la Grecia aveva un rapporto debito/PIL di soli due punti

percentuali superiore a quello italiano; che l’attacco speculativo

all’Argentina, nei primi anni Duemila, si verificò in una condizione

nella quale l’Argentina aveva un rapporto debito/PIL di poco superiore

al 40% e che, ad oggi, il debito pubblico in rapporto al PIL in Giappone

– Paese immune da attacchi speculativi – supera il 220%.

L’inevitabilità delle politiche di austerità non deriva dal fatto che

solo così facendo si riduce il rapporto debito pubblico/PIL e si

minimizza, conseguentemente, il rischio di vendita in massa di titoli

del debito pubblico. Questa è la vulgata, basata su una falsa

premessa (e, per conseguenza, su una conclusione falsa), giacché le

politiche di austerità semmai accrescono (o comunque non riducono) il

rapporto debito/PIL. L’inevitabilità delle politiche di austerità deriva

semmai dall’assetto gerarchico venutosi progressivamente a consolidare

in Europa, così che la politica dell’Unione è decisa di fatto dal

Governo tedesco, sulla base degli interessi materiali che difende

(essenzialmente quelli delle imprese esportatrici tedesche). Se così si

pone la questione, risulta inutile chiedere alla signora Merkel di

adottare una linea di politica economica meno rigida: si tratta di una

richiesta non ricevibile giacché contraria agli interessi della base

elettorale che sostiene il Governo tedesco. L’esperienza di questi

ultimi mesi ha chiaramente dimostrato che essa si scontra con

l’”ostinazione” del Governo tedesco e che, anche quando viene accolta,

si traduce in misure una tantum, spesso insufficienti, e

che soprattutto non aggrediscono i problemi strutturali dell’Unione.

Problemi strutturali che, come evidenziato da numerosi economisti,

risiedono nella mancata integrazione politica europea, e che

potrebbero trovare soluzione nell’istituzione di un unico bilancio

federale e nell’attribuzione alla BCE del ruolo di prestatore di ultima

istanza. Con ogni evidenza, si tratta di un processo niente affatto

agevole6, che, tuttavia, potrebbe rendersi possibile i) laddove

il rischio di deflagrazione dell’Eurozona – e del venir meno del

mercato comune – diventi talmente alto da indurre il Governo tedesco a

rivedere la propria strategiaii) o nel caso in cui il

prefigurare la fuoriuscita dall’euro soprattutto da parte di Paesi che

contribuiscono in modo significativo al PIL dell’eurozona, importatori

di beni tedeschi venga utilizzato come strumento di persuasione per

rinegoziare le condizioni di permanenza nell’Unione. E’ significativo

rilevare che, nelle ultime elezioni del Parlamento europeo, i partiti

“progressisti” italiani presentarono programmi che si muovevano

sostanzialmente in questa direzione7. Resta da chiedersi se questi programmi sono ritenuti ancora attuali e, soprattutto, per quali ragioni sono stati disattesi.

5. La legittimazione teorica delle politiche di austerità e i loro effetti

Le politiche di austerità trovano la propria legittimazione

‘scientifica’ in un indirizzo di ricerca – ampiamente coltivato nel

corso degli anni novanta e nel primo decennio del Duemila – che fa

riferimento ai c.d. “effetti non keynesiani delle politiche fiscali

espansive”. Si tratta di effetti così sintetizzabili.

1) La riduzione della spesa pubblica accresce i consumi. La

riduzione della spesa pubblica pone i consumatori nella condizione di

non essere costretti a risparmiare per far fronte al pagamento delle

imposte. La ratio di questa proposizione risiede nella tesi in

base alla quale l’indebitamento pubblico – derivante da aumenti della

spesa pubblica – costituisce un trasferimento dell’onere fiscale sulle

generazioni future. In quest’ottica, nel caso in cui il Governo decida

di accrescere oggi la spesa pubblica, e che questo sia un segnale

pubblicamente osservabile, le famiglie sanno che dovranno risparmiare

oggi per pagare più tasse domani. Questa tesi – che rinvia alla c.d.

equivalenza ricardiana – poggia su due ipotesi essenziali. In primo

luogo, occorre assumere che gli individui abbiano perfetta capacità

previsionale e che, dunque, sappiano quando la pressione fiscale aumenterà e di quanto aumenterà.

Occorre poi assumere che gli individui siano altruisti nei confronti

delle generazioni future, così che – conoscendo la tempistica e il

futuro aumento della tassazione – trasmettano ai propri discendenti una

quantità di risorse monetarie tale da consentire a questi ultimi di

pagare le tasse8.

Questa tesi è stata oggetto delle seguenti obiezioni9.

In primo luogo, si può rilevare che a maggior reddito disponibile oggi

corrispondono maggiori lasciti ereditari e, dunque, maggior reddito

disponibile a beneficio delle generazioni future. A ciò si può

aggiungere che la decisione di aumentare l’imposizione fiscale è una

decisione propriamente politica, così che non vi è nessuna

ragione stringente che leghi l’aumento del debito pubblico oggi

all’aumento della tassazione domani. In secondo luogo, come messo in

evidenza, in particolare, in ambito postkeynesiano, le scelte

individuali sono effettuate in condizioni di “incertezza radicale”, così

che le aspettative non possono realisticamente essere assunte

razionali, bensì dipendenti da ondate di ottimismo/pessimismo, da

effetti di imitazione, consuetudini, abitudini.

2) La riduzione della spesa pubblica accresce gli investimenti privati. Ciò

si verifica a ragione del fatto che la spesa pubblica ‘spiazza’ la

spesa privata, sia perché sottrae quote di mercato agli operatori

privati (il che accade soprattutto se lo Stato interviene mediante la

produzione diretta di beni e servizi), sia perché l’aumento della spesa

pubblica accresce i tassi di interesse e, per conseguenza, riduce gli

investimenti. E poiché si assume che l’operatore privato è più

efficiente dell’operatore pubblico10,

ne deriva che un’economia con la minima “interferenza” pubblica sia

un’economia nella quale è massima l’efficienza produttiva (e, date le

risorse disponibili, è massimo il tasso di crescita). Ne deriva che è

compito del Governo manovrare la politica fiscale in modo da ridurre

l’indebitamento pubblico, a fronte del fatto che, in questo contesto, è

semmai la politica monetaria a dover essere gestita con segno espansivo,

in modo da contribuire a generare crescita11.

Si tratta, anche in questo caso, di una tesi controversa,

suscettibile di una duplice critica. In primo luogo, le decisioni di

investimento da parte delle imprese private non dipendono esclusivamente

dai tassi di interesse, essendo profondamente influenzate dagli animal spirits degli

imprenditori. In secondo luogo, si ritiene che sussistano nessi di

complementarietà fra spesa pubblica e spesa privata, dal momento che la

spesa pubblica, accrescendo i mercati di sbocco, accresce i profitti

attesi e, di conseguenza, accresce gli investimenti12.

Se, tuttavia, si accoglie la tesi secondo la quale la riduzione della

spesa pubblica accresce consumi e investimenti privati, ne deriva che le politiche di austerità sono espansive.

Il biennio 2010-2012 è stato caratterizzato da una forte

accelerazione delle. politiche di austerità, nella gran parte dei Paesi

aderenti all’Unione Monetaria Europea, con particolare riferimento ai

c.d. PIIGS. In linea generale, le politiche di austerità si manifestano

sotto forma di riduzione della spesa pubblica e di aumento

dell’imposizione fiscale, assumendo come parametro di riferimento il

pareggio del bilancio pubblico13.

Nel periodo considerato, queste politiche sono state attuate in Italia

attraverso numerosi provvedimenti emanati in un intervallo temporale

relativamente breve: la Legge Finanzaria 2010 (Legge 23 dicembre 2009,

n.191), la Legge di Stabilità 2011 (Legge 13 dicembre 2010, n.220), la

Legge di Stabilità 2012 (Legge 12 novembre 2011, n. 183), il Disegno di

legge di stabilità 2013, il D.L. n. 201/ 2011, c.d. “SalvaItalia”, – Disposizioni urgenti per la crescita, l’equità e il consolidamento dei conti pubblici., il D. L. n. 87 /2011 -

Misure urgenti in materia di efficientamento, valorizzazione e

dismissione del patrimonio pubblico. di razionalizzazione

dell’amministrazione economico-finanziaria, nonché misure di

rafforzamento del patrimonio delle imprese del settore bancario, il D.L. n. 152/ 2012, convertito con modifiche in Legge n.94/2012 c.d. “Spending Review”, - Disposizioni urgenti per la razionalizzazione della spesa pubblica, il D. L. n. 95 /2012 (Spending review 2) – Riduzione della spesa a servizi invariati.

Si tratta, con ogni evidenza e come messo in evidenza da pressoché

tutti gli economisti italiani, di misure recessive. Sia qui sufficiente

richiamare i seguenti dati: il tasso di disoccupazione è passato dal 7%

del 2009 all’11% del 2012, con un tasso di disoccupazione giovanile che

si attesta intorno al 38% al novembre 2012; sono circa 200 le crisi

aziendali in corso; l’Italia sperimenta la più diseguale distribuzione

del reddito fra i Paesi OCSE e il più elevato grado di immobilità

sociale, insieme a UK e USA. Infine – dato estremamente rilevante –

mentre le politiche di austerità sono pensate per ridurre l

rapporto debito pubblico/PIL, esse generano l’effetto opposto: il

rapporto debito/PIL è aumentato di 7 punti percentuali dal 2011 al 2012,

decretandone la palese irrazionalità14 che non può non spiegarsi con l’altrettanto palese irrazionalità dell’architettura istituzionale di questa Europa.

6. L’irrazionale architettura istituzionale europea

Fra i “compiti a casa” che l’Unione Monetaria Europea ci chiede di

fare c’è anche la riduzione dei c.d. costi della politica. Va detto che

la convinzione diffusa – “anti – casta” – secondo la quale i costi della

politica, in Italia, sono eccessivamente elevati andrebbe

ridimensionata alla luce dei fatti. Su fonte Ministero dell’Economia e

delle Finanze, si calcola che i fondi pubblici destinati ai partiti sono

in costante diminuzione e che, dal 2013, saranno di importo inferiore a

quelli erogati ai partiti politici rappresentati nel Parlamento tedesco15. Il

problema appare, dunque, connesso a ragioni di equità e di

legittimazione del sistema, ma, per quanto riguarda il dato puramente

contabile, non sembra che di problema (rilevante) si tratti. D’altra

parte – ed è cosa ovvia – la politica costa e merita di essere ricordato

che la politica costa anche per consentire di praticarla a chi,

diversamente, non potrebbe permetterselo.

L’ideologia “anti-casta” è ancor più privata di fondamento se ci si

riferisce alla convinzione – anch’essa assai diffusa – che la gran parte

delle tasse pagate dai contribuenti italiani serva a foraggiare partiti

politici ed Enti locali (province, innanzitutto) “inutili”. L’aumento

vertiginoso della pressione fiscale, soprattutto nel corso del 2012, che

ha raggiunto il massimo storico del 57% a gennaio 2013, è servito in

larghissima misura a generare avanzi di bilancio destinati alla

contribuzione italiana al bilancio generale dell’Unione Europea. Su

fonte Ragioneria Generale dello Stato, si registra che l’Italia è, da

anni, un contributore netto del bilancio europeo e che i versamenti

effettuati sono stati di gran lunga superiori ai rientri, in particolare

nel corso del 201216. Gli ordini di grandezza dei costi della politica e dei costi del mantenimento di questa Europa sono incomparabili17. Ma ciò che maggiormente conta è interrogarsi sull’uso che, in Europa, viene fatto delle risorse prelevate ai contribuenti.

Lo schema sul quale regge l’attuale assetto dell’Unione Monetaria è

così schematizzabile, almeno per quanto riguarda l’Italia: aumento della

tassazione → aumento dei contributi erogati al c.d. Fondo Salva Stati →

aumento dei profitti bancari → speculazione bancaria sui titoli del

debito pubblico, configurando una gigantesca operazione di

ridistribuzione del reddito dal lavoro (e dal capitale) alla rendita

finanziaria. Si tratta di un’architettura che contiene tre fondamentali

elementi contraddittori, se, come dichiarato, l’obiettivo è ripristinare

un sentiero di crescita economica.

1) L’attività speculativa delle banche è destabilizzante, sia perché

costituisce un pericoloso potenziale “boomerang” (non potendosi

escludere nuove ondate di attacchi speculativi sui nostri titoli

pubblici trainati proprio dalle banche che, come contribuenti,

finanziamo), sia perché è alla base della restrizione del credito. In

altri termini, potrebbe considerarsi razionale un’operazione di

“salvataggio” di istituti di credito se finalizzata a porre le

condizioni per il finanziamento degli investimenti. La si può decretare

del tutto irrazionale se, come sta accadendo, finisce per porre le

condizioni per alimentare ondate speculative.

2) L’attività speculativa delle banche può anche manifestarsi con

operazioni – più o meno riuscite – di fusioni o acquisizioni. Ciò rende

il mercato del credito sempre più monopolistico. L’aumento del potere

contrattuale delle banche nei confronti delle imprese genera un aumento

dei tassi di interesse applicati sui finanziamenti degli investimenti e,

dunque, una riduzione degli investimenti e, a seguire, dell’occupazione

e del tasso di crescita. Si osservi che nel caso in cui (come per il

Monte dei Paschi di Siena) queste operazioni non abbiano successo, lo

Stato è chiamato – per l’obiettivo della tutela del risparmio – a

interventi di “salvataggio” (circa 4 miliardi di euro per il Monte dei

Paschi di Siena).

3) Per quanto riguarda, in particolare, l’economia italiana, la

sequenza delineata sopra non fa che accelerare la recessione,

innanzitutto per gli effetti che la restrizione del credito esercita

sugli investimenti. Vi è di più. La restrizione del credito pone le

imprese nella condizione di poter competere solo riducendo i salari (o

licenziando, o a non assumendo), per l’ovvia ragione che il vincolo

della scarsità di risorse finanziarie disponibili pone un limite al

monte salari. A ciò si aggiunge che il calo dei profitti rende le

imprese sempre meno disponibili ad accordare incrementi retributivi e

sempre più spinte semmai a ridurre i costi. Il combinato della riduzione

degli investimenti e dei consumi genera caduta (ulteriore) della

domanda interna, dell’occupazione e della produzione, in una spirale

viziosa per la quale quanto più l’Italia si impegna a “salvare” l’Unione

Monetaria Europea tanto più danneggia sé stessa e potenzialmente

l’Europa stessa (dal momento che gli attacchi speculativi sui titoli del

debito pubblico non riguardano necessariamente l’Italia). In questo

scenario, la questione rilevante non è tanto chi paga (ovvero

come eventualmente ridistribuire il carico fiscale), a maggior ragione

se si ritiene che si debbano ridurre i costi della politica per

recuperare risorse sufficienti, ma perché pagare (o comunque

perché pagare così tanto), ovvero perché tenere elevata la pressione

fiscale per finanziare, in ultima analisi, attività speculative

destabilizzanti e concausa della recessione. Va rilevato, a riguardo,

che il rapporto del novembre 2012 della commissione europea sul sistema

bancario dell’eurozona evidenzia il fatto che l’assunzione di rischio,

da parte degli istituti di credito europei, è diventato eccessivo, e che

occorrerebbe una più incisiva regolamentazione del settore18, riconoscendo

la sostanziale inefficacia delle regole fin qui introdotte. In una fase

che si vuol far passare come post-ideologica, la nazionalizzazione

delle banche non può essere un tabù: si tratta peraltro di operazioni

già diffusamente sperimentate, indipendentemente dal colore politico dei

Governi che le hanno fatte, come interventi di “riforma” guidati dalla

necessità o, se si vuole, dal buon senso.

___________________

NOTE

* Università del Salento, Dipartimento di Scienze Sociali. Email: guglielmo.forges@unisalento.it.

1 Su questo aspetto si rinvia a www.letteradeglieconomisti.it.

2 V. http://temi.repubblica.it/micromega-online/perche-lausterita-incentiva-la-criminalita/?printpage=undefined.

3 Il tema della creazione bancaria di mezzi di pagamento è diffusamente trattato, in particolare, da A.Graziani, The monetary theory of production, Cambridge, Cambridge University Press 2003.

4 Si vedano, in particolare, L.L. Pasinetti, The myth (or folly) of the 3% defict/GDP Maasstricht ‘parameter’, “The Cambridge Journal of Economics”, 1998, vol.VIII, pp.103-116; P.Krugman, End this depression, now!, Norton and Co. 2012

5 V, fra gli altri, http://temi.repubblica.it/micromega-online/come-salvare-leuro/

6 Sulle

difficoltà di raggiungere questo obiettivo, con particolare riferimento

al federalismo europeo, si segnala il dibattito fra Sergio Cesaratto e

Guido Montani ospitato dalla rivistawww.economiaepolitica.it lo scorso anno: http://www.economiaepolitica.it/index.php/europa-e-mondo/la-germania-litalia-e-leuropa/

8 Posto

in termini diversi e più facilmente comunicabili, si ritiene che un

aumento dei nostri redditi oggi – nel caso in cui ciò derivi da un

aumento dell’indebitamento pubblico – comporta un impoverimento dei

nostri figli.

9 Si

tratta di rilievi che, nel dibattito recente di politica economica in

Italia, sono in larga misura contenuti in un appello per la

stabilizzazione del debito pubblico sottoscritto da oltre cento

economisti nel 2007 e visionabile su www.appellodeglieconomisti.it. I promotori dell’appello hanno successivamente costituito una rivista on-line (www.economiaepolitica.it), i cui contributi sono collocabili su posizioni decisamente contrarie alle politiche di austerità.

10 La

convinzione che la spesa pubblica sia, per sua natura e con particolare

riferimento all’Italia, “improduttiva”, fonte di corruzione, di

‘sprechi’, di inefficienze’ è un topos nella letteratura di

ispirazione liberista. Vi è, in questo ambito teorico, un diffuso

consenso in merito al fatto che – per conseguire l’obiettivo della

riduzione del rapporto debito pubblico/PIL – sia necessario ridurre la

spesa e non sia desiderabile un aumento della tassazione. Francesco

Giavazzi, in particolare, è fra i più prolifici e autorevoli

commentatori che hanno insistito su questo aspetto. Fra i suoi

numerosissimi articoli, si segala (con Alberto Alesina), Dieci proposte (a costo zero) per dare una scossa all’Italia,

“Il Corriere della Sera”, 24 ottobre 2011. Si può ricordare che

Francesco Giavazzi è stato incaricato dal Governo Monti di rivedere gli

incentivi alle imprese nell’ambito della spending review, proponendo un sistema di incentivi per le imprese legato alla loro capacità di generare esternalità positive.

11 Il tema è stato trattato, fra gli altri, da Guido Tabellini (La spirale da spezzare per ripartire, “Il Sole-24 ore”, 23 maggio 2012).

12 Questo

nesso sembra operativo particolarmente nel caso italiano e, ancor più,

nel caso del Mezzogiorno, dal momento che la struttura produttiva

italiana, con poche eccezioni, è costituita da imprese di piccole

dimensioni, poco innovative e scarsamente internazionalizzate. In questo

contesto, l’attuazione di politiche di austerità riduce i mercati di

sbocco, potendo determinare riduzioni dei profitti monetari e

fallimenti.

13 Le

politiche di austerità sono state associate, nel caso italiano, a una

ulteriore accelerazione delle politiche di deregolamentazione del

mercato del lavoro, in particolare, nel periodo considerato con la c.d.

riforma Fornero (L. 92/2012, modificata dal D.L. n. 83/2012, c.d.decreto sviluppo, convertito in Legge n. 134/2012). Per ragioni di spazio, non è questa la sede per soffermarsi su questi aspetti.

14 Come,

peraltro, recentemente (e tardivamente) messo in evidenza dal Fondo

Monetario Internazionale, sulla base dell’errata quantificazione del

moltiplicatore della politica fiscale.

15 Sul tema si rinvia a http://www.nens.it/_public-file/Qualche%20numero%20sui%20costi%20della%20politica.pdf.

16 V. http://www.rgs.mef.gov.it/_Documenti/VERSIONE-I/Attivit–i/Rapporti-f/Le-Pubblic/Situazione/STFF2012-IITRIM.pdf.

Nessun commento:

Posta un commento